您现在的位置: 首页 > 信息 > 文章正文信息

茅系大溃败启示录

发布时间:2022-11-12 14:56 点击:次

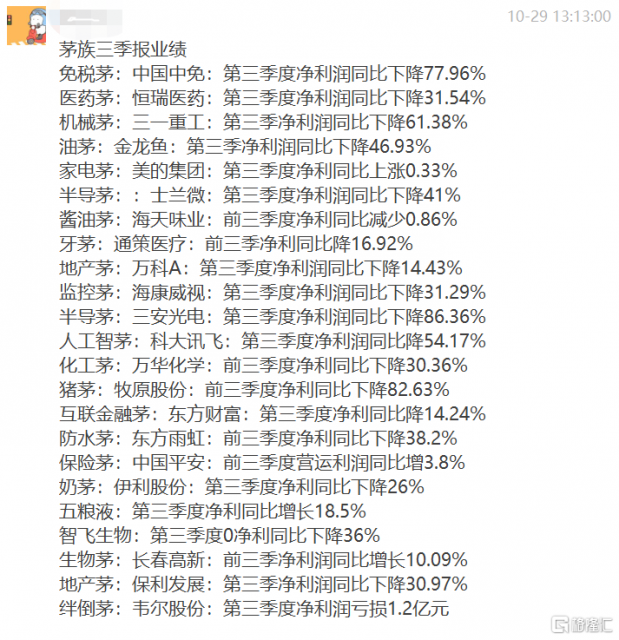

上周末,一张茅族三季度业绩表在各大投资群疯狂转发刷屏。我想,这背后是无数散户内心无奈与煎熬的真实写照。

在茅系业绩大溃败之前,股价早已开始进行了深刻而残酷的下杀定价。

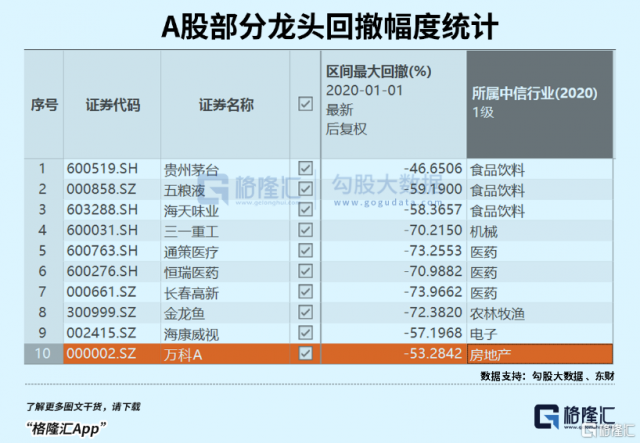

比如,茅系最正宗的贵州茅台最大回撤高达47%,五粮液、海天味业、海康威视大跌近60%,而三一重工、通策医疗、恒瑞医药、长春高新、金龙鱼回撤超过70%。如此之深的跌幅,在过去只有08、15年这种大股灾的时候才会有的事了。

还是那句话,股市并不是散户的提款机,而是血淋淋的修罗场。

01

没有一招吃永远

茅系如此暴跌,散户伤痕之深,我们不得不反思其深层次的逻辑。在我看来,这是业绩与估值的惨烈双杀所致,当然更重要的逻辑是估值泡沫在美联储加息周期之中出现了大破裂。

在去年2月18日及之前,市场究竟有多么疯狂?

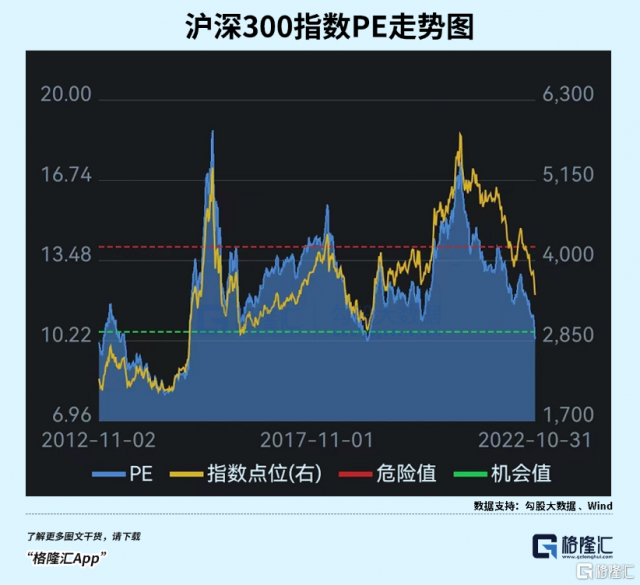

沪深300指数在218拿下历史最高记录的5930。9,超过2015年、2007年的历史大顶。估值PE倍数去到了骇人听闻的17。5倍,远超10年来平均估值中线的12。3倍。

沪深300包含各大行业领域的茅系。这一波疯炒是从2020年3月开始加速的。那时炒的是业绩确定性,进而演化成为内外资机构以及散户极致抱团的疯牛行情。当时很有趣的是,茅系爆发带动指数持续暴涨,而大数个股持续下跌,造就了A股历史从未有过的“牛头熊”行情。

茅台最高的时候70倍,海天味业120倍,比历史均线估值倍数高出太多太多。就连天花板明显,业绩没有成长性和持续性的金龙鱼都被炒到110倍以上。那时的金龙鱼将近8000亿,现在区区2000亿。时至今日,油茅估值仍然不便宜,短短1年多时间挤出泡沫6000亿。

2020年爆发之后,宏观经济增速放缓。反应到微观上,就是多数行业业绩增速会下行。而那时,市场根本不管业绩将会恶化的事实,拼死扎堆抱团,造就了历史上极为罕见的白马股“郁金香泡沫”,也催生了一种扎堆炒白马大票赚快钱的策略。

但纵观股市历史,于机构,于个人,永远没有一招吃永远。股市本来就是零和博弈,如果一种策略持续正确,帮大家都赚到钱,谁来承担?当市场交易偏向于一致性策略时,持续时间越长,往往蕴含的风险也就越大。

这次打破疯狂抱团投机的导火索来源于央行在去年2月的精准大收水,打破恶性上涨循环。后来,随着美联储开启加息周期,茅系的估值泡沫呈现加速破裂状态。

有人说,过去认为正确的事情不再正确,不能再以简单昔日的投资策略来预估市场前景。但不管那种投资策略,炒大票、炒小票,炒食品饮料,亦或是炒半导体军工,背后都离不开股票定价最底层的逻辑,即未来现金流之和进行折现的结果。而后者往往被人忽视。

在我看来,有的茅,跌下来,再也回不去了,在合适的时间点止损才是上策,因为基本面逻辑已经完全恶化。而有的茅还可以再回去,但业绩基本面随着经济大潮向下而放缓,回报率也将没有过去那么丰厚,但起码被套牢还有一线解套的希望。

从最底层的定价逻辑看,随着经济增速下行,对应着各大行业业绩增速放缓,即未来现金流折现结果放缓,那么价值增长放缓,意味着投资难度加大,回报率也将集体走差。这是投资者必须要知道的宏观大背景,想在股市“一夜暴富”的可能性也会越来越低。

02

政策重要性

政策在未来的投资决策中是一个越来越重要的宏观考虑因子。它的威力在过去2年中令投资者印象深刻,包括互联网、教育、医疗、房地产等。当然,政策不能简单理解为一个宏观因素,而是应该归因为股票定价因子上,会打掉整个行业盈利预期与持续性,此前给予高估值的逻辑基础不再,估值体系就会崩塌。

在大的投资决策布局时,要从更大的宏观维度来审视,那些是顺政策的,那些是逆政策的,那些又是不顺不逆的?

在当下时代大背景下,更强调“坚持把经济发展的着力点放在实体经济上。”理解了这一点,基本也就能判断逆政策的行业:除了教育医疗房地产外,自然还包括银行、券商、财富管理等金融投资行业、基于商业模式创新的互联网平台等等。这亦是过去2年跌幅非常之深的逻辑之一。

不顺不逆的行业,在我看来,包括白酒、化妆品、猪肉等广大实体性领域。

10月份以来,白酒板块以创速度的方式开启回调。有人拷问到:白酒到底跟中国的现代化是什么关系?与伟大复兴,怎么联系关联起来?反应到市场上就是,白酒不是政策鼓励之行业,该杀。

而在我看来,白酒的暴跌并不是因为政策之托词,而是市场预期白酒在线+经济线之下开始进入下行周期,在北向资金带动下的杀估值罢了。

白酒确实不是政策鼓励之行业,但也不会是政策抑制之行业。高端白酒更多针对的是富裕个人和商务需求,多消费才是当下振兴经济之良策。更为重要的是,中国未来要做大经济内循环战略,消费这驾增长引擎的重要性将会是战略性的。从这个宏观维度看,包括白酒在内的消费行业不会被政策所抑制。

还有牧原股份暴跌了,有人解释猪肉是民生工程,YY政策会在未来存在被限制扩张的可能性。在我看来,牧原自繁自养模式实现了生猪养殖的工业化突破,养猪成本有较大程度的下降,未来市场份额占到比较大的时候,将有利于猪周期的平滑以及整个行业养殖成本的下降,其实是有利于消费者的——生猪平均下降以及供给的安全性与可靠性。

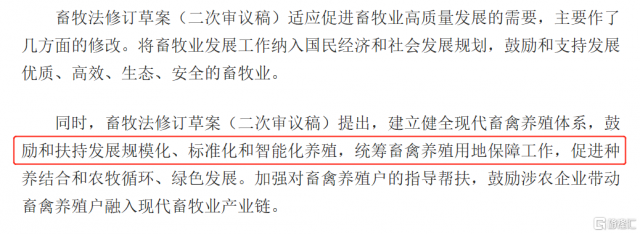

当然,这还涉及到企业与农民们利益的平衡。比如牧原在未来几年扩张至1。5亿头之后,要不要继续扩张将由企业来战略决策。但从目前政策上来讲,标准化生猪养殖并不会被抑制。

10月30日的新闻——新修订的畜牧法,鼓励和扶持发展规模化标准化和智能化养殖。

(来源:新闻截图)

对于顺政策行业,主要聚焦在“安全”上,包括国防军工、国产替代、高端制造、新能源产业链、大数据等等。

中国新能源产业链突飞猛进,一定程度上也会降低我国能源依赖风险。该行业板块在过去2年演绎了超级行情,吃到了顺政策的超级红利。半导体目前是卡脖子工程最应解决的领域,出台的政策也是非常之多的。但做投资不能只考虑政策,最终落脚点还是归于盈利的增长以及持续性上。比如中芯国际应该是政策面很想做大做强的,但股价却是持续低迷,现价较历史高点回撤50%以上。

还有一个行业值得提一提——中医药,属于上述提到不那么受政策欢迎的大医药行业另类领域。这次会议明确提到“促进中医药传承创新发展”,而上一次是“坚持中西医并重,传承发展中医药事业”。

其实,从2016年开始至今,国家级等文件涉及中医药就高达数十项之多,涵盖顶层设计、发展战略、人才培养、经典名方、注册分类、医保支付、评审体系、国际标准等方面。在我看来,这是另外构建了类似西医的一个庞大的中医药框架,可喜可贺。该行业仍然有可挖掘和配置的价值。

03

尾声

茅系大溃败是一大批机构披着价值投资的外衣进行的疯狂投机行为。但真正的价值投资并不会过时——长期看股票一定围绕着价值走的,而股票价值也不复杂,也不神秘,就是未来现金流总和进行折现的结果。

于机构,于个人都是如此,未来单纯扎堆买茅可能并不能带来优秀的投资回报,因为不少茅所在行业已经发生了天翻地覆的变化。未来,投资策略将会分化、分散,一些蓝筹有机会,非蓝筹也会有重大机会。

对于普通散户而言,在未来投资难度更大的背景下,定投宽指数基金将会是比较稳妥的尚佳模式。比如,沪深300指数狂泻40%之后,当前的价位已经跌破2020年3月低点,来到2019年2月的水平。PE估值为10。29倍,位于10年来估值机会值以下。现在,定投布局将会是一个很好的时间点。当然,在港股可以选择2倍沪深300就更溜了。

时至今日,大A已经回撤至2900点以下,中长期看机会大于风险。茅系也经历了长达1年多时间的挤泡沫,一些茅甚至砸出了黄金坑,实属不易啊。此时此刻,我们无需过分悲观,应把更多精力瞄准在那些能够持续盈利增长、且估值相对合理的优秀企业身上。